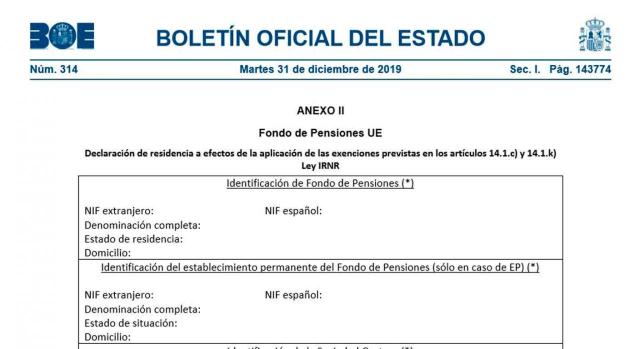

La Orden HAC/1276/2019, de 19 de diciembre, modifica las Órdenes reguladoras de esos modelos en lo relativo al suministro de información

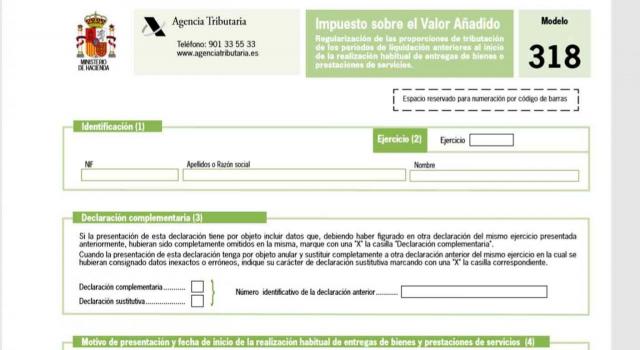

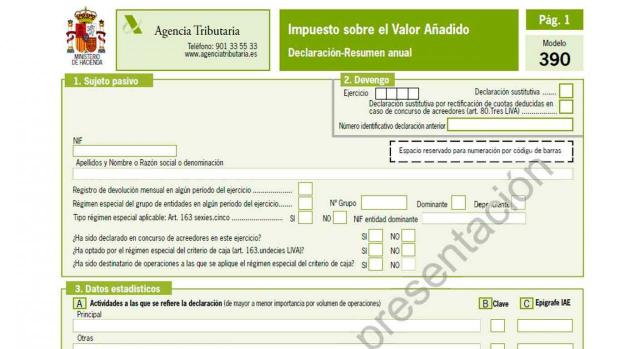

En el BOE de 31 de diciembre de 2019, se ha publicado la Orden HAC/1276/2019, de 19 de diciembre (en vigor el mismo día 31 de diciembre y aplicable por primera vez, para las declaraciones correspondientes a 2019 que se presenten en 2020, a excepción de las modificaciones efectuadas en el modelo 198, que serán aplicables a las declaraciones correspondientes a 2020 que se presenten a partir de 2021), que modifica la Orden de 18 de noviembre de 1999, por la que se aprueban los modelos 123, en pesetas y en euros, de declaración-documento de ingreso y los modelos 193, en pesetas y en euros, del resumen anual de retenciones e ingresos a cuenta sobre determinados rendimientos del capital mobiliario del Impuesto sobre la Renta de las Personas Físicas y sobre determinadas rentas del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes, correspondiente a establecimientos permanentes, y los modelos 124, en pesetas y en euros, de declaración-documento de ingreso y los modelos 194, en pesetas y en euros, del resumen anual de retenciones e ingresos a cuenta de los citados Impuestos derivados de la transmisión, amortización, reembolso, canje o conversión de cualquier clase de activos representativos de la captación y utilización de capitales ajenos, la Orden EHA/3895/2004, de 23 de noviembre, por la que se aprueba el modelo 198, de declaración anual de operaciones con activos financieros y otros valores mobiliarios, la Orden EHA/3300/2008, de 7 de noviembre, por la que se aprueba el modelo 196, sobre rendimientos del capital mobiliario y rentas obtenidos por la contraprestación derivada de cuentas en toda clase de instituciones financieras, la Orden EHA/3377/2011, de 1 de diciembre, por la que se aprueba el modelo 193 de resumen anual de retenciones e ingresos a cuenta sobre determinados rendimientos del capital mobiliario, la Orden HAP/2118/2015, de 9 de octubre, por la que se aprueba el modelo 280, «Declaración informativa anual de Planes de Ahorro a Largo Plazo», la Orden HAP/2250/2015, de 23 de octubre, por la que se aprueba el modelo 184 de declaración informativa anual a presentar por las entidades en régimen de atribución de rentas, y la Orden HAP/1695/2016, de 25 de octubre, por la que se aprueba el modelo 289, de declaración informativa anual de cuentas financieras en el ámbito de la asistencia mutua.