Aprobados los modelos de declaración de los gravámenes temporales energético y de entidades de crédito: modelos 795, 796, 797 y 798

Enviado por Editorial el Vie, 03/02/2023 - 09:32Como es conocido la Ley 38/2022, de 27 de diciembre, creó 2 gravámenes temporales: el energético y el de entidades de crédito y establecimientos financieros de crédito, los cuales tienen la naturaleza jurídica de prestaciones patrimoniales de carácter público no tributario y se exigirán en los años 2023 y 2024.

La obligación de pago de ambos gravámenes nace el 1 de enero de los años en que resulte exigible e incluye la obligación de satisfacer un pago anticipado.

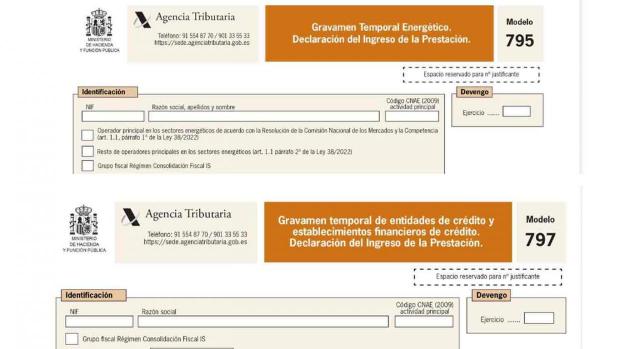

Para ello, la Orden HFP/94/2023, de 2 de febrero (BOE de 3 de febrero), aprueba los modelos 795, "Gravamen temporal energético. Declaración del ingreso de la prestación", 796, "Gravamen temporal energético. Pago anticipado", 797, "Gravamen temporal de entidades de crédito y establecimientos financieros de crédito. Declaración del ingreso de la prestación" y 798, "Gravamen temporal de entidades de crédito y establecimientos financieros de crédito. Pago anticipado", y establece las condiciones y el procedimiento para su presentación.