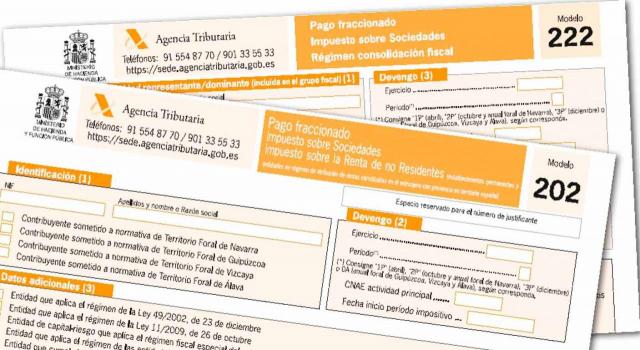

Cambios en los modelos 202 y 222 de pagos fraccionados del IS e IRNR (establecimientos permanentes) y pago por domiciliación bancaria en modelo 309

Se adaptan a las modificaciones introducidas para 2023 en los tipos de gravamen del impuesto y en la nueva limitación a la compensación de BINs en los grupos fiscales. Además, introduce la domiciliación bancaria como método de pago de la deuda resultante del modelo 309 para los supuestos de presentación trimestral.

En el BOE de 31 de marzo de 2023 y en vigor el día 1 de abril, se ha publicado la Orden HFP/312/2023, de 28 de marzo, por la que se modifica la Orden HFP/227/2017, de 13 de marzo, por la que se aprueba el modelo 202 para efectuar los pagos fraccionados a cuenta del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes correspondiente a establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español, y el modelo 222 para efectuar los pagos fraccionados a cuenta del Impuesto sobre Sociedades en régimen de consolidación fiscal y se establecen las condiciones generales y el procedimiento para su presentación electrónica; y la Orden EHA/1658/2009, de 12 de junio, por la que se establecen el procedimiento y las condiciones para la domiciliación del pago de determinadas deudas a través de cuentas abiertas en las Entidades de crédito que prestan el servicio de colaboración en la gestión recaudatoria de la Agencia Estatal de Administración Tributaria, la cual será aplicable por primera vez para las autoliquidaciones de pagos fraccionados, modelos 202 y 222, cuyo plazo de presentación comienza en abril de 2023 y para lo relativo a la domiciliación bancaria como método de pago de la deuda resultante del modelo 309 para los supuestos de presentación trimestral, será de aplicación por primera vez para las autoliquidaciones del modelo 309 correspondientes al primer trimestre de 2023.

I. Novedades en los modelos 202 y 222

Las modificaciones en los referidos modelos han venido motivadas por los cambios normativos introducidos en la Ley del Impuesto sobre Sociedades:

- Por un lado, por la Ley 31/2022, de Presupuestos Generales del Estado para 2023 que creó, con efectos para los períodos impositivos que se inicien a partir de 1 de enero de 2023, un tipo de gravamen reducido del 23 % para aquellas entidades que cumplan con los siguientes requisitos:

- Tengan un importe neto de la cifra de negocios del período impositivo inmediato anterior inferior a 1 millón de euros. A estos efectos, el importe neto de la cifra de negocios se determinará de acuerdo las reglas previstas en los apartados 2 y 3 del artículo 101 de la LIS.

- No tengan la consideración de entidades patrimoniales en los términos establecidos en la normativa del IS.

- Por otro, por la Ley 38/2022, que estableció los nuevos gravámenes temporales energético y de entidades de crédito y el impuesto de solidaridad de las grandes fortunas, incorporó, con efectos para los periodos impositivos que se iniciaran en 2023, una medida de carácter temporal por la que se limita el importe de las bases imponibles negativas individuales de cada una de las entidades que integran el grupo fiscal en el Impuesto sobre Sociedades en un 50 por 100. El mencionado porcentaje no incluido en 2023 podrá ser compensado de la base imponible positiva del grupo fiscal en los años sucesivos, articulándose por tanto una medida temporal de diferimiento de BINs recuperable en 10 años.

Los cambios que se introducen en ellos por estos motivos son:

- Se ha incluido en los modelos 202 y 222 una marca que identifique a las entidades con importe neto de la cifra de negocios del período impositivo inmediato anterior inferior a 1 millón de euros.

- Se modifica el modelo 222 así como el Anexo "Comunicación de datos adicionales" Parte 2 del citado modelo para recoger en el apartado 7 de información adicional las bases imponibles negativas individuales pendientes de integración.

II. Novedades en lo relativo a la domiciliación bancaria como método de pago de la deuda resultante del modelo 309 (presentación trimestral)

Se introducen modificaciones en La Orden EHA/1658/2009, de 12 de junio, por la que se establecen el procedimiento y las condiciones para la domiciliación del pago de determinadas deudas a través de cuentas abiertas en las Entidades de crédito que prestan el servicio de colaboración en la gestión recaudatoria de la Agencia Estatal de Administración Tributaria, para introducir la domiciliación bancaria como método de pago de la deuda resultante del modelo 309 para los supuestos de presentación trimestral, es decir, aquellos en los que su presentación no esté motivada por adquisiciones intracomunitarias de medios de transporte nuevos o adjudicaciones en procedimientos administrativos o judiciales de ejecución forzosa.