Se prevén cambios en la obligación de incluir la información relativa a las operaciones vinculadas y con paraísos fiscales

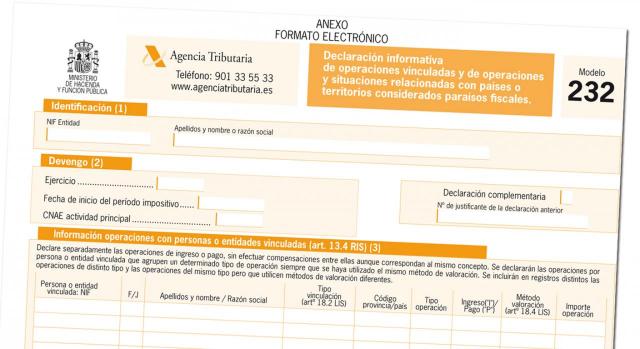

Se efectuará a través de la declaración informativa (modelo 232) de operaciones vinculadas y de operaciones y situaciones relacionadas con países o territorios considerados como paraísos fiscales

Para los periodos impositivos iniciados a partir del 1 de enero de 2016, se prevé trasladar el cuadro de información con personas o entidades vinculadas, el cuadro relativo a las operaciones con personas o entidades vinculadas en caso de aplicación de la reducción de rentas procedentes de determinados activos intangibles y la información relativa a operaciones y situaciones relacionadas con países o territorios considerados como paraísos fiscales desde el modelo de declaración del impuesto sobre sociedades a una nueva declaración informativa (modelo 232) de operaciones y situaciones de operaciones vinculadas y de operaciones y situaciones relacionadas con países o territorios considerados como paraísos fiscales.

En efecto, se ha publicado en la página web de la AEAT el Proyecto de Orden por la que se aprueba el modelo 232 de declaración informativa de operaciones vinculadas y de operaciones y situaciones relacionadas con países o territorios considerados como paraísos fiscales, el cual estará disponible exclusivamente en formato electrónico y estarán obligados a presentarlo y cumplimentar la información las siguientes personas o entidades vinculadas:

- Aquellas respecto de las operaciones realizadas en el periodo impositivo con la misma persona o entidad vinculadas, siempre que exceda los 250.000 € el importe de la contraprestación del conjunto de las operaciones, de acuerdo con el valor de mercado.

- Aquellas que realicen operaciones en el periodo impositivo con la misma persona o entidad vinculada, que sean del mismo tipo, utilicen el mismo método de valoración y siempre que el importe conjunto exceda de 100.000 € de valor de mercado.

- Aquellas que realicen operaciones específicas (operación excluidas del contenido simplificado de la documentación a que se refieren los arts. 18.3 LIS y 16.5 RIS), respecto de estas operaciones siempre que el importe conjunto de cada tipo de operación exceda de 100.000 €, sin exigirse en este caso que utilicen el mismo método de valoración.

- Aquellas que en caso de aplicación de la reducción de las rentas procedentes de determinados activos intangibles en aquellos casos en que el contribuyente aplique la citada reducción prevista en el artículo 23 LIS, porque obtiene rentas como consecuencia de la cesión de determinados intangibles a personas o entidades vinculadas.

- Por último, con independencia de la contraprestación del conjunto de operaciones realizadas con la misma persona o entidad vinculada, existirá igualmente la obligación de informar respecto a aquellas operaciones de la misma naturaleza y método utilizado, cuando el importe del conjunto de las mismas sea superior al 50% de la cifra de negocios de la entidad.

Además, también se prevé la presentación del modelo 232 y la cumplimentación de la información sobre operaciones y situaciones relacionadas con países o territorios considerados como paraísos fiscales, por parte de aquellas entidades que durante el periodo impositivo hayan efectuado operaciones relacionadas con países o territorios considerados como paraísos fiscales o que, a la fecha de cierre del periodo impositivo, posean valores relacionados con los citados paraísos o territorios.

Por lo que respecta al plazo de presentación del modelo 232, este se podrá realizar desde el día 1 de mayo siguiente a la finalización del periodo impositivo al que se refiera la información a suministrar hasta el día 31 de mayo, existiendo un periodo específico para los periodos impositivos iniciados en el 2016, que será desde el día 1 de noviembre siguiente a la finalización del periodo impositivo al que se refiera la información a suministrar hasta el día 31 de noviembre.

En lo relativo a la presentación del modelo, la misma se efectuará de forma obligatoria por vía electrónica a través de internet, de acuerdo con el procedimiento establecido en el artículo 17 de la Orden HAP/2194/2013, de 22 de noviembre.

Por último, se prevé la entrada en vigor de la orden para el día siguiente a su publicación en el BOE y su aplicación para los periodos impositivos iniciados a partir del 1 de enero de 2016.

Fuente: AEAT (27/04/2017)