Se publican en el BOE los modelos de declaración del IS y del IRNR para el ejercicio 2020 y el modelo 282

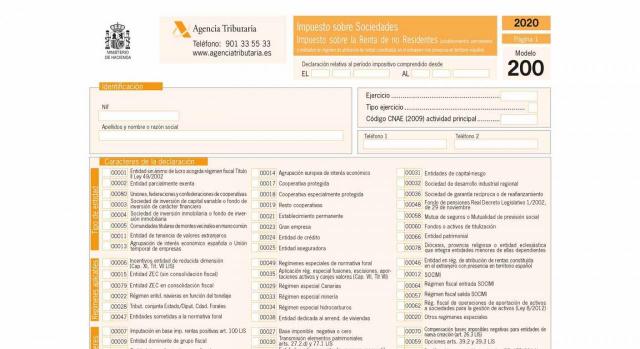

Se aprueban los modelos 200 y 220 de declaración del IS y del IRNR -establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español-, para los períodos impositivos iniciados entre el 1 de enero y el 31 de diciembre de 2020 y se aprueba el modelo 282 de Declaración informativa anual de ayudas recibidas en el marco del Régimen Económico y Fiscal de Canarias y otras ayudas de estado, derivadas de la aplicación del Derecho de la Unión Europea.

Para la campaña de Sociedades 2020, está previsto que se mejoren los Datos Fiscales que se facilitarán al contribuyente, así como que puedan trasladarse al formulario Sociedades web o puedan importarse por software desarrollados por los propios contribuyentes o por terceros, que permiten la presentación directa de la autoliquidación del Impuesto sobre Sociedades.

En el BOE de 8 de junio de 2021, y en vigor a partir del próximo 1 de julio, se ha publicado la Orden HAC/560/2021, de 4 de junio, por la que se aprueban los modelos de declaración del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes correspondiente a establecimientos permanentes y a entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español, para los períodos impositivos iniciados entre el 1 de enero y el 31 de diciembre de 2020, dicta instrucciones relativas al procedimiento de declaración e ingreso y establece las condiciones generales y el procedimiento para su presentación electrónica. Además modifica la Orden HAP/296/2016, de 2 de marzo, por la que se aprueba el modelo 282, «Declaración informativa anual de ayudas recibidas en el marco del Régimen Económico y Fiscal de Canarias y otras ayudas de estado, derivadas de la aplicación del Derecho de la Unión Europea».

Podemos adelantar que en este ejercicio deben tenerse presente varias novedades legislativas importantes, a causa tanto de la situación de excepcionalidad derivada de la COVID-19, como de la diversa legislación de urgente y extraordinaria necesidad que se ha ido publicando y que también ha afectado a este impuesto. Así, se han publicado las siguientes normas que afectan al impuesto: el Real Decreto-ley 15/2020, de 21 de abril, de medidas urgentes complementarias para apoyar la economía y el empleo; el Real Decreto-ley 17/2020, de 5 de mayo, por el que se aprueban medidas de apoyo al sector cultural y de carácter tributario para hacer frente al impacto económico y social del COVID-2019, posteriormente modificado por el Real Decreto-ley 34/2020, de 17 de noviembre; el Real Decreto-ley 23/2020, de 23 de junio, por el que se aprueban medidas en materia de energía y en otros ámbitos para la reactivación económica; el Real Decreto-ley 26/2020, de 7 de julio, de medidas de reactivación económica para hacer frente al impacto del COVID-19 en los ámbitos de transportes y vivienda; el Real Decreto-ley 28/2020, de 22 de septiembre, de trabajo a distancia; el Real Decreto-ley 34/2020, de 17 de noviembre, de medidas urgentes de apoyo a la solvencia empresarial y al sector energético; el Real Decreto-ley 35/2020, de 22 de diciembre, de medidas urgentes de apoyo al sector turístico, la hostelería y el comercio: el Real Decreto-ley 39/2020, de 29 de diciembre, de medidas financieras de apoyo social y económico y de cumplimiento de la ejecución de sentencias y el Real Decreto-ley 4/2021, de 9 de marzo, por el que se modifican la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades, y el texto refundido de la Ley del Impuesto sobre la Renta de no Residentes (asimetrías híbridas).

Para la campaña de Sociedades 2020, la AEAT tiene previsto que se mejoren los Datos Fiscales que se facilitarán al contribuyente, así como que puedan trasladarse al formulario Sociedades web o puedan importarse por software desarrollados por los propios contribuyentes o por terceros, que permiten la presentación directa de la autoliquidación del Impuesto sobre Sociedades. Estas mejoras incorporadas en los Datos Fiscales 2020 afectan al Modelo 200.

A continuación, reseñamos las novedades introducidas en el modelo 200:

- El cuadro de detalle de las correcciones al resultado de la cuenta de pérdidas y ganancias (excluida la corrección por Impuesto sobre Sociedades) de la página 19 del Modelo 200 tendrá carácter obligatorio para todos los ajustes de las páginas 12 y 13 de dicho modelo, Así se facilita la cumplimentación de las correcciones al resultado de la cuenta de pérdidas y ganancias (excluida la corrección por Impuesto sobre Sociedades) en ejercicios futuros al conocer si las correcciones fiscales practicadas son permanentes, temporarias con origen en el ejercicio o en ejercicios anteriores, así como el saldo pendiente a inicio y fin de ejercicio de cada uno de los ajustes. Esta información, una vez cumplimentada, se agrupará en el cuadro resumen contenido en las páginas 26 bis a 26 sexies del Modelo 200, que también será de cumplimentación obligatoria para períodos impositivos iniciados a partir del 1 de enero de 2020.

- Se han introducido cambios relacionados con el Régimen económico y fiscal de Canarias en relación con las Deducciones por inversiones en Canarias con límites incrementados, Deducción por producciones cinematográficas extranjeras en Canarias, así como relacionados con las inversiones anticipadas que se considerarán como materialización de la Reserva para inversiones en Canarias.

- Se ha introducido también en esta orden un nuevo formulario (anexo V) relacionado con la Reserva para inversiones en Canarias con el fin de realizar la comunicación de la materialización de las inversiones anticipadas y su sistema de financiación de acuerdo con lo establecido en el artículo 27. apartado 11 de la Ley 19/1994, que deberá presentarse previamente a la declaración del Impuesto sobre Sociedades del período impositivo en que se realicen las inversiones anticipadas.

Por último señalar que no sufren variación los formularios previstos para suministrar información en relación con determinadas correcciones y deducciones a la cuenta de pérdidas y ganancias de importe igual o superior a 50.000 euros (Anexo III) y la memoria anual de actividades y proyectos ejecutados e investigadores afectados por bonificaciones a la Seguridad Social (Anexo IV). Estos formularios se encuentran alojados en la Sede electrónica de la AEAT.

Respecto al plazo de presentación de la declaración, comentar que no existe ninguna novedad con respecto de ejercicios anteriores: para entidades cuyo período impositivo coincida con el año natural hasta el 26 de julio de 2021, declaración anual 2020 (modelos 200 y 220), y para el resto de entidades en los 25 días naturales siguientes a los seis meses posteriores al fin del período impositivo.

Por último, comentar que en esta norma que estamos reseñando se modifica la Orden HAP/296/2016, de 2 de marzo, por la que se aprueba el Modelo 282, «Declaración informativa anual de ayudas recibidas en el marco del Régimen Económico y Fiscal de Canarias y otras ayudas de estado, derivadas de la aplicación del Derecho de la Unión Europea», actualizando su anexo al objeto de adecuarlo a las modificaciones derivadas de la Ley 8/2018, de 5 de noviembre, por la que se modifica la Ley 19/1994, de 6 de julio, de modificación del Régimen Económico y Fiscal de Canarias, eliminando la diferenciación en la información relativa al sector industrial y al resto de sectores económicos. Esta modificación entrara en vigor el 1 de enero de 2022.

Temas relacionados: