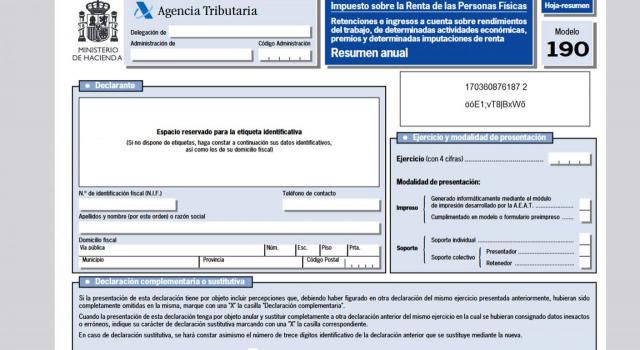

Aprobadas las modificaciones del Modelo 190 de retenciones e ingresos a cuenta del IRPF sobre rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta

Se modifica el Modelo 190 Declaración del resumen anual de retenciones e ingresos a cuenta del IRPF sobre rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta

En el Boletín Oficial del Estado del 19 de diciembre de 2024 se ha publicado la ORDEN HAC/1432/2024, de 11 de diciembre, por la que se modifica la Orden EHA/3127/2009, de 10 de noviembre, por la que se aprueba el modelo 190 para la Declaración del resumen anual de retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas sobre rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta.

Las modificaciones aprobadas, serán aplicables por primera vez para la presentación del modelo 190 correspondiente al ejercicio 2024 y cuyo plazo de presentación se inicie a partir del 1 de enero de 2025, aunque la modificación relativa al desglose de las prestaciones o subsidios por desempleo, en función de si son contributivas o no, será aplicable por primera vez para la presentación del modelo 190 correspondiente al ejercicio 2025 y cuyo plazo de presentación se inicie a partir del 1 de enero de 2026.

Se incorpora un desglose adicional de las subclaves de la clave «C. Rendimientos del trabajo: Prestaciones o subsidios por desempleo», del modelo 190, abonadas por el Servicio Público de Empleo Estatal, con el fin de identificar y distinguir con mayor claridad entre las prestaciones de carácter contributivo y no contributivo, dada la influencia que el abono de tales prestaciones y ayudas –según su carácter contributivo o no contributivo– puede tener, a su vez, en el pago de otras prestaciones como el Ingreso Mínimo Vital, que será aplicable por primera vez para la presentación del modelo 190 correspondiente al ejercicio 2025 y cuyo plazo de presentación se inicie a partir del 1 de enero de 2026.

Se posibilitar la cumplimentación del campo «Reducciones Aplicables», de los registros de perceptor a las prestaciones derivadas de las claves «E», «F», «G», «H» e «I» (Retribuciones a consejeros y administradores, retribuciones por realizar conferencias, seminarios, cursos y elaboración de obras científicas o literarias. rendimientos por actividades profesionales, rendimientos de actividades profesionales agrícolas, ganaderas y forestales en régimen de estimación objetiva y explotación de la propiedad intelectual, derechos de imagen, asistencia técnica, arrendamiento de bienes muebles, minas, etc) cuando tales prestaciones tengan la consideración de rendimientos irregulares o con un período de generación superior a dos años, a fin de facilitar el previo conocimiento por la Administración del carácter irregular de estos rendimientos.

La Ley 28/2022 de fomento del ecosistema de las empresas emergentes, amplió ampliar a 50.000 euros el límite exento en caso de retribuciones en especie derivadas de entrega de acciones o participaciones concedidas a los trabajadores de una empresa emergente, y los posibles excesos, que no estén exentos por superar la cuantía anteriormente prevista, tributarán como rendimientos del trabajo de forma diferida, por lo cual se crea un nuevo campo en el modelo 190 que permita conocer cuándo se están consignando en el campo de «Retribuciones en especie no derivadas de incapacidad temporal», retribuciones de esta naturaleza.

Finalmente se añade una corrección de transcripción respecto en el campo «Ceuta o Melilla».