3. Impuesto sobre actividades económicas (IAE)

3.1. Naturaleza y hecho imponible

Este impuesto se caracteriza por ser de carácter obligatorio, directo y real, además de ser de gestión compartida, municipal y censal.

El hecho imponible del IAE se regula en los artículos 78 a 81 de la LRHL y está constituido por el mero ejercicio, en territorio nacional, de actividades empresariales, profesionales o artísticas, se ejerzan o no en local determinado y se hallen o no especificadas en las tarifas del impuesto.

Las tarifas del IAE son una enumeración exhaustiva y detallada de las diferentes actividades económicas, realizada de acuerdo con la clasificación nacional de actividades económicas (CNAE).

En cada una de las actividades económicas recogidas en las tarifas del IAE se recoge la cuota que tiene asignada cada actividad económica o los criterios para su determinación, de tal forma que cada contribuyente debe buscar el epígrafe concreto en el que debe tributar, pues la determinación de la cuota tributaria se realiza en función de las tarifas del impuesto.

Se establecen como supuestos de no sujección los siguientes:

- La enajenación de bienes integrados en el activo fijo de las empresas que hubieran figurado debidamente inventariados como tal movilizado, con más de dos años de antelación a la fecha de transmitirse.

- La venta de bienes de uso particular y privado del vendedor siempre que los hubiese utilizado durante un periodo de más de dos años.

- La venta de los productos que se reciben en pago de trabajos personales o servicios profesionales.

- La exposición de artículos con el fin exclusivo de decoración o adorno del establecimiento, aunque se especifica que sí estará sujeta al impuesto la exposición de artículos para regalo a los clientes.

3.2. Exenciones y sujeto pasivo

Se configuran como sujeto pasivo de este impuesto las personas físicas, jurídicas y entidades del artículo 35.4 de la LGT, siempre que realicen en territorio nacional cualquiera de las actividades que originan el hecho imponible.

En relación con las exenciones en el IAE se encuentran las personas físicas y un gran número de las sociedades mercantiles.

En virtud del artículo 82.1 de la LRHL quedan exentas:

- Administraciones públicas, sus organismos autónomos y entidades de análogo carácter.

- Inicio de actividad económica (durante los dos periodos impositivos).

- Pequeñas y medianas empresas [personas físicas y sujetos pasivos del IS, sociedades civiles y las entidades del art. 35.4 de la LGT que tengan un importe neto de la cifra de negocios (INCN) inferior a un 1.000.000 de euros].

- Entidades gestoras de la Seguridad Social y mutualidades de previsión social.

- Organismos públicos de investigación y establecimientos de enseñanza.

- Asociaciones y fundaciones sin ánimo de lucro.

- Cruz Roja Española.

- Tratados y convenios internacionales.

- Situaciones de emergencia.

- Entidades sin fines lucrativos.

- Banco de España.

- Autoridades portuarias y puertos del Estado.

- Comunidades de aguas y heredamientos de Canarias.

- Consejo Internacional de Supervisión Pública en Estándares de Auditoría, Ética Profesional y Materias Relacionadas.

3.3. Cuota tributaria

Se hace preciso señalar los elementos que conforman la cuota tributaria.

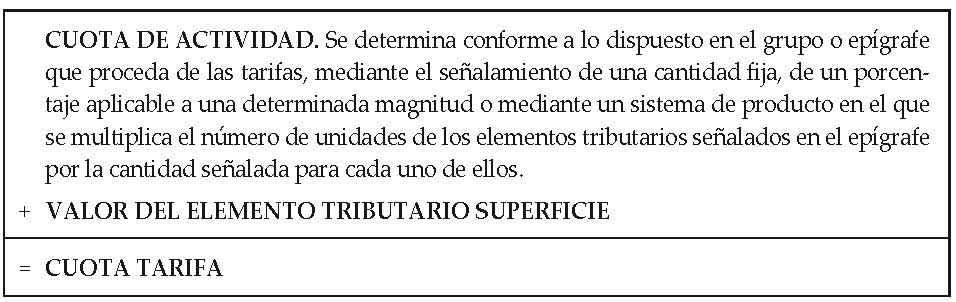

En este sentido, en el esquema de liquidación de este impuesto, para hallar la cuota tarifa se debe sumar a la cuota de actividad el valor del elemento superficie.

La cuota tarifa puede ser de tres clases, según el ámbito en el que se desarrolle la actividad económica:

- Cuotas mínimas municipales. Facultan para el ejercicio de las actividades correspondientes en el término municipal en el que aquel tenga lugar.

- Cuotas provinciales. Facultan para el ejercicio de las actividades correspondientes en el ámbito territorial de la provincia de que se trate, sin necesidad de satisfacer cuota mínima municipal alguna.

- Cuotas nacionales. Facultan para el ejercicio de las actividades correspondientes en todo el territorio nacional, sin necesidad de satisfacer cuota mínima municipal o provincial alguna.

Además de las cuotas determinadas en virtud de lo dispuesto en las tarifas del IAE, se tendrá en cuenta la superficie de los locales en los que se realicen las actividades gravadas, así como los distintos parámetros agrupados atendiendo a su naturaleza, entre otros, la superficie, el número de vehículos, número de máquinas, número de habita-

ciones, etc.

En el esquema de liquidación de este impuesto sobre las cuotas municipales, provinciales o nacionales se aplicará, en todo caso, un coeficiente de ponderación, determinado en función del INCN del sujeto pasivo.

Por su parte, los ayuntamientos pueden establecer sobre las cuotas modificadas por la aplicación del coeficiente de ponderación en los que se pondere la situación física de los locales en los que se ejerce la actividad económica dentro del término municipal, atendiendo a la categoría de la calle en que radique.

En ese sentido, la aplicación del coeficiente de situación es consustancial con el ejercicio de la actividad económica de un local, de forma que en los supuestos en que la actividad no se ejerza en local determinado no es posible la aplicación de este coeficiente.

Se trata de un coeficiente potestativo que deben establecer los ayuntamientos de forma expresa en la ordenanza fiscal del impuesto que puede suponer una reducción o un incremento de las cuotas tributarias, dependiendo del coeficiente concreto que se aplique.

El resultado determinará la cuota tributaria íntegra municipal.

A la cuota tributaria íntegra municipal se podrá aplicar un recargo provincial cuyo tipo impositivo no podrá ser superior al 40 %.

Es competencia del establecimiento de este recargo las diputaciones provinciales, los consejos insulares de Baleares, los cabildos insulares de Canarias y las comunidades autónomas uniprovinciales.

Para exigir este recargo es necesario que se adopte el correspondiente acuerdo de imposición, así como la aprobación de la ordenanza fiscal reguladora del mismo.

Dicho recargo provincial se exigirá a los mismos sujetos pasivos y en los mismos casos contemplados en la normativa reguladora del impuesto, correspondiendo su gestión a la misma entidad que tenga atribuida la gestión de este, llevándose ambas conjuntamente.

Las bonificaciones que se aplican en la cuota íntegra del IAE se encuentran reguladas en el artículo 88 de la LRHL.

Se regulan dos tipos de bonificaciones:

- Las bonificaciones obligatorias se caracterizan por su aplicación obligatoria y al margen de la voluntad municipal. No precisan que se adopte acuerdo de imposición ni que se apruebe la correspondiente ordenanza fiscal para su ordenación, y serán de aplicación en todo el territorio nacional. Son las siguientes:

- Bonificación del 95 % de la cuota tributaria y el recargo provincial que deban abonar las cooperativas, así como las uniones, federaciones y confederaciones de las mismas y las sociedades agrarias de transformación. Este beneficio se aplica a las cuotas municipales, provinciales y nacionales.

- Bonificación del 50 % en la cuota correspondiente, por inicio de actividad profesional. Se aplica durante los cinco años de actividad siguientes a la conclusión del segundo periodo impositivo de desarrollo de aquella. El periodo de aplicación de la bonificación caducará transcurridos cinco años desde la finalización de la exención prevista para los sujetos pasivos que inicien el ejercicio de su actividad en territorio español.

- Bonificación del 50 % de las cuotas exigibles en Ceuta o Melilla.

- Bonificación del 95 % de la cuota tributaria y el recargo provincial que deban abonar las cooperativas, así como las uniones, federaciones y confederaciones de las mismas y las sociedades agrarias de transformación. Este beneficio se aplica a las cuotas municipales, provinciales y nacionales.

- Las bonificaciones potestativas o de carácter voluntario se aplicarán exclusivamente en el ámbito territorial de aquellos ayuntamientos en los que se apruebe expresamente su aplicación y se establezca la oportuna regulación en la correspondiente ordenanza fiscal. Estas bonificaciones tan solo pueden establecerse sobre las cuotas municipales del impuesto. En el TRLRHL se prevén las siguientes bonificaciones de carácter potestativo:

- Bonificación de hasta el 50 % de la cuota correspondiente para quienes inicien el ejercicio de cualquier actividad empresarial y tributen por cuota municipal durante los cinco años de actividad siguientes a la conclusión del segundo periodo impositivo de desarrollo de aquella. La aplicación de esta bonificación requerirá que la actividad económica no se haya ejercido anteriormente bajo otra titularidad, hecho que se producirá, entre otros, en los supuestos de fusión, escisión o aportación de ramas de actividad. El periodo de aplicación caducará transcurridos cinco años desde la finalización de la exención prevista para los sujetos pasivos que inicien el ejercicio de su actividad en territorio español.

- Bonificación de hasta el 50 % de la cuota correspondiente por creación de empleo: se aplicará cuando el sujeto pasivo que tributa por cuota municipal haya incrementado el promedio de su plantilla de trabajadores con contrato indefinido durante el periodo impositivo inmediato anterior al de la aplicación de la bonificación, en relación con el periodo anterior a aquel.

- Bonificación de hasta el 50 % de la cuota para los sujetos pasivos que tributen por cuota municipal y realicen determinadas actuaciones que respeten o favorezcan el medioambiente.

- Bonificación de hasta el 50 % de la cuota correspondiente para los sujetos pasivos que tributen por cuota municipal y tengan una renta o rendimiento neto de la actividad económica negativos o inferiores a la cantidad que determine la ordenanza fiscal, la cual podrá fijar diferentes porcentajes de bonificación y límites en función de cual sea la división, agrupación o grupo de las tarifas del impuesto en que se clasifique la actividad económica realizada.

- Bonificación de hasta el 50 % de la cuota correspondiente para los sujetos pasivos que tributen por cuota municipal y que hayan instalado puntos de recarga para vehículos eléctricos en los locales afectos a la actividad económica.

- Bonificación de hasta el 50 % de la cuota correspondiente para quienes inicien el ejercicio de cualquier actividad empresarial y tributen por cuota municipal durante los cinco años de actividad siguientes a la conclusión del segundo periodo impositivo de desarrollo de aquella. La aplicación de esta bonificación requerirá que la actividad económica no se haya ejercido anteriormente bajo otra titularidad, hecho que se producirá, entre otros, en los supuestos de fusión, escisión o aportación de ramas de actividad. El periodo de aplicación caducará transcurridos cinco años desde la finalización de la exención prevista para los sujetos pasivos que inicien el ejercicio de su actividad en territorio español.

Al margen de lo dispuesto en el TRLRH, existen una serie de exenciones y bonificaciones recogidas en otros textos legales:

- Es frecuente que se prevea una excepción en el IAE en situaciones de emergencia para paliar los daños ocasionados por ciertos fenómenos meteorológicos adversos, catástrofes o calamidades para los ejercicios en los que se hayan producido las mencionadas adversidades en relación con las actividades cuyo ejercicio se haya visto afectado.

- Exención permanente y rogada aplicable a las entidades sin fines lucrativos, tales como fundaciones, asociaciones de utilidad pública, federaciones deportivas, federaciones y asociaciones de entidades sin fines lucrativos, asociaciones benéficas, etc., respecto de las actividades que constituyan su objeto social o finalidad específica.

- Extensión de la bonificación del 95 % en todos los impuestos y tasas locales que establece la Ley 49/2002, de 23 de diciembre, de régimen fiscal de las entidades sin fines lucrativos y de los incentivos fiscales al mecenazgo, con motivo de la celebración de acontecimientos extraordinarios, a través de las leyes de presupuestos, como la Copa de América 2007, Barcelona World Race o Alicante 2008, Vuelta al Mundo a Vela o los Juegos de Londres 2012, prevista en la Ley 2/2008, de 23 de diciembre, de presupuestos generales del Estado para 2009.

- Ante la constante y acelerada elevación del precio de los combustibles, la Orden PRE/1664/2008, de 13 de junio, del Consejo de Ministros, acordó establecer la bonificación del 50 % de las cuotas del IAE para el transporte por carretera, para el ejercicio 2008, bonificación que igualmente recoge la Ley 4/2008, de 23 de diciembre, por la que se suprime el gravamen del IP, se generaliza el sistema de devolución mensual en el IVA y se introducen otras modificaciones en la normativa tributaria.

El IAE es un impuesto de devengo periódico, en la medida en que el hecho imponible no se agota en un momento concreto en el tiempo, sino que se realiza durante un periodo de tiempo. En este contexto, el periodo impositivo es el periodo de tiempo en el que se entiende realizado el hecho imponible, siendo el momento del devengo el primer día del periodo impositivo.

3.4. Gestión del impuesto

En cuanto a las competencias en la gestión de este impuesto debemos diferenciar la gestión censal de la gestión tributaria, siendo una gestión compartida por el Estado y los ayuntamientos.

En virtud del artículo 90.1 de la LRHL, el IAE se gestiona a partir de la matrícula, que se elabora de acuerdo con los datos contenidos en los censos de actividades.

La gestión censal está integrada por el conjunto de funciones encaminadas a la obtención de la matrícula, que incluyen las siguientes actuaciones:

- La confección de los censos.

- La calificación de las actividades.

- La asignación de las cuotas mínimas.

- La elaboración de la matrícula del impuesto.

Estas funciones se encuentran asignadas a la Administración tributaria del Estado, en concreto a la AEAT, y se ejercerán en los términos establecidos en el Reglamento de gestión del IAE, sin perjuicio de que la notificación de estos actos pueda ser practicada por los ayuntamientos.

Con relación a la gestión tributaria en el IAE, los ayuntamientos pueden adaptar a la normativa del Estado sobre la gestión tributaria el régimen de organización y funcionamiento interno propio de cada entidad, mediante la aprobación de una ordenanza fiscal específica, sin que tal adaptación pueda contravenir el contenido material de dicha normativa.

Jurisprudencia reciente de interés

Sentencia del Tribunal Supremo 2314/2019, de 21 de enero de 2021:

«El Tribunal Supremo considera que la subida de un coeficiente (índice de situación), dentro de los parámetros legales, puede ser alegado como motivo de impugnación de la liquidación del IAE».