Madrid VAT Forum 2019: un congreso técnico de IVA internacional con la tributación del comercio a distancia como protagonista

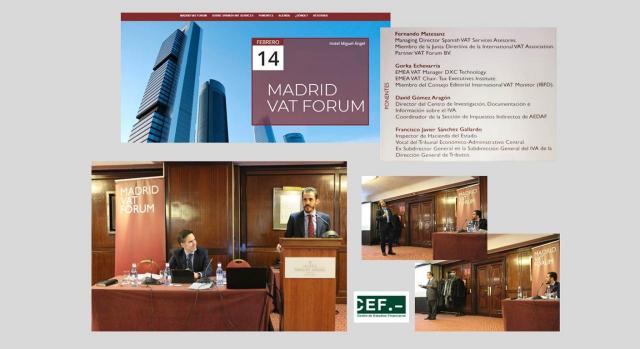

Con gran celebración por parte de todos los asistentes por fin se ha celebrado en España un congreso específico y técnico sobre el Impuesto sobre el Valor Añadido (IVA), el MADRID VAT FORUM 2019, organizado por Spanish Vat Services Asesores, con su Managing Director Don Fernando Matesanz Cuevas -miembro del EU VAT Forum European Commission-, al frente de la organización del evento y de alguna de las ponencias, y que ha reunido a los mejores profesionales en la materia tanto de la Administración como de los despachos españoles dedicados al IVA internacional.

Dada la envergadura del evento, el Centro de Estudios Financieros CEF-., como Escuela de Negocios especializada en formación de asesores tributarios, no pudo declinar la invitación girada por Spanish Vat Services Asesores y estuvo presente entre los asistentes.

Las ponencias se desarrollaron en muy diferentes términos expositivos por parte de los ponentes, todos ellos grandes profesionales del IVA internacional, quienes analizaron desde todos los órdenes –legislación, jurisprudencia y doctrina administrativa- los grandes temas de debate que ahora mismo están en los despachos dedicados a esta materia.

De todos ellos, el gran protagonista fue, como no podía ser menos, el análisis de la tributación del comercio a distancia –dicho esto en términos coloquiales-, que es la cuestión que más movimiento profesional genera en la actualidad, y que más allá de la estadística, es de análisis obligado tras su recién estrenada regulación desde las instancias europeas, operada a través de la Directiva (UE) 2017/2455 del Consejo, de 5 de diciembre de 2017, que modificó las principales Directivas reguladoras del IVA al objeto de regular este tipo de operaciones, y su obligada transposición antes de que terminen el año 2018 y 2020 a las legislaciones de los Estados que, en el caso de España, se ha materializado -por ahora, en la primera fase de transposición, la relativa a los servicios TRE (servicios prestados por vía electrónica, de telecomunicaciones, de radiodifusión y televisión)- en la Ley 6/2018 de 3 de julio, de Presupuestos Generales del Estado para el año 2018, desarrollada por el Real Decreto 1512/2018, de 28 de diciembre, que ha entrado en vigor el 1 de enero de este año 2019.

Internet ha irrumpido en nuestras vidas y ya forma parte de ellas como un invitado más; no podemos vivir al margen de la información que nos ofrece y de las posibilidades de comercio que genera. A día de hoy, sin movernos de nuestras casas podemos adquirir cualquier producto que esté en venta o solicitar los servicios de cualquier profesional que los ofrezca en cualquier parte del mundo. Internet está en nuestros dispositivos electrónicos, al alcance de nuestra mano, y con un click podemos traer a nuestras casas una mercancía que se encuentra en cualquier parte del mundo gracias a la localización mundial que permiten las distintas interfaces electrónicas (portales, plataformas de venta, mercados en línea y similares).

Pero esas posibilidades de venta existen gracias al desafío asumido por el mundo empresarial y profesional, que ha abierto una nueva línea de negocio a través de la red y que nos ofrece sus mercaderías a través de este nuevo punto de venta.

A ello añadámosle la irrupción en el mundo empresarial de las plataformas digitales de venta (la gran Amazon, eBay, Mercado Libre…y otras tantas), gestionadas por empresas independientes de las que venden las mercancías, que ponen a su disposición sus plataformas digitales –que son su aportación al mercado empresarial- al objeto de servirles como canal de promoción y venta, si el cliente lo desea. Así se ha generado el gran negocio de nuestros días, el que ha colocado a Jeff Bezos como el hombre más rico del mundo a mediados del pasado año 2018.

Pero todo este volumen de negocio no podía pasar desapercibido para los Gobiernos que, a nivel mundial, han comenzado a intervenir legislando y gravando con sus cánones impositivos las operaciones comerciales a distancia, que es a lo que responde la Directiva comunitaria y su transposición a nuestra normativa interna del IVA.

La preocupación del Legislativo comunitario, trasladado al de los Estados miembros, es la de proteger a nuestros operadores frente a la competencia venida de fuera de nuestras fronteras que, irrumpiendo descontroladamente como a veces lo hace, puede poner en peligro la estabilidad de nuestro mercado de libre comercio distorsionando la competencia empresarial; y, a la par, situar a los operadores establecidos en países terceros ante obligaciones tributarias, tanto recaudatorias como formales, que les hagan tributar en justicia como cualquier operador establecido o bien informar de las operaciones que facilitan con sus medios.

La exposición de todas estas cuestiones y de su tratamiento en la recién aprobada legislación comunitaria, o en ciernes con fecha final para su aprobación 31 de diciembre de 2020, fue exhaustivamente analizada a lo largo de la correspondiente ponencia, sobre la base del establecimiento de un régimen de tributación basado en la localización de las operaciones en destino, con carácter opcional para las ventas de escaso valor -a las que se pondrá a disposición un sistema de ventanilla única que facilite su declaración y tributación-, y regido por el establecimiento de fuertes obligaciones hacia los titulares de interfaces electrónicas que medien en la realización de este tipo de operaciones, que pueden llegar incluso a ser considerados realizadores de una segunda entrega de bienes a efectos del impuesto, con las consecuencias que de ello se derivan en orden al establecimiento de una doble imposición en caso de no poder recuperar el crédito por el mismo…Estas y muchas otras cuestiones, perfectamente bien analizadas por el ponente asombraron por su erudición a los presentes y dejaron sobre aviso de la gran complejidad que la nueva normativa comunitaria va a generar y que demanda, desde ya, la matización de muchos aspectos en la normativa de desarrollo tanto comunitaria como nacional que está por venir

No menos poderosos y también de rabiosa actualidad fueron los otros temas de debate:

El difícil camino elegido para la transposición de la Directiva (UE) 2016/1065 del Consejo, de 27 de junio, que modifica la Directiva del IVA en lo que respecta al tratamiento de los bonos, al objeto de evitar inconsistencias en el tratamiento de los vouchers en el conjunto de la UE, operada en España por la Resolución de la Dirección General de Tributos de 28 de diciembre de 2018 que es un documento interpretativo de la Administración –doctrina administrativa- y que, desde luego formalmente, no es el vehículo adecuado para una transposición. Críticas aparte a ciertos contenidos que van incluso más allá de la literalidad de la propia Directiva.

Las medidas de simplificación del comercio intracomunitario de bienes, dentro del entorno del Plan de acción sobre el IVA que trata de desarrollar la Unión Europea, conocidas como medidas rápidas -quick fixes- y aprobadas por la Directiva (UE) 2018/1910, del Consejo, de 4 de diciembre, que entrarán en vigor a partir de 2020, y que armonizan entre todos los Estados las ventas de existencias en reserva, depositadas en centros logísticos repartidos por toda la Unión Europea a la espera de ser reclamadas por los clientes que las han adquirido y que suponen la realización de entregas intracomunitarias de bienes, la obligación –hasta ahora no tiene esa naturaleza jurídica- de contar con un NIF-IVA para poder realizar entregas intracomunitarias de bienes y la armonización de las pruebas documentales del transporte intracomunitario de bienes.

Y un brillante final con el análisis de la jurisprudencia del Tribunal de Justicia de la Unión Europea sobre cinco cuestiones de polémica interpretación por parte del Tribunal que generan problemas de aplicación tanto a las Administraciones tributarias de los Estados miembros, como a los operadores intracomunitarios y asesores especializados: el concepto de las holdings y, por extensión, la determinación de su tributación; la deducción del IVA de los gastos generales; el tratamiento en la jurisprudencia de las obligaciones de facturación y de la participación en actividades fraudulentas….

El buen sabor de boca que a todos dejó la jornada y el movimiento legislativo de reforma y adaptación de las normas reguladoras del IVA a las necesidades del mercado internacional propician, a buen seguro, la organización de un nuevo encuentro donde analizar más cuestiones sobre el impuesto más complejo de nuestro sistema impositivo, en su versión más compleja, la internacional.

Otros documentos de interés

Fuente: Mª Ángeles Pedrosa Nuño

Departamento de Documentación del CEF-.