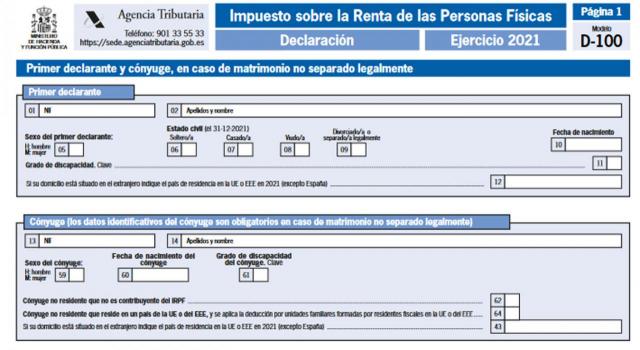

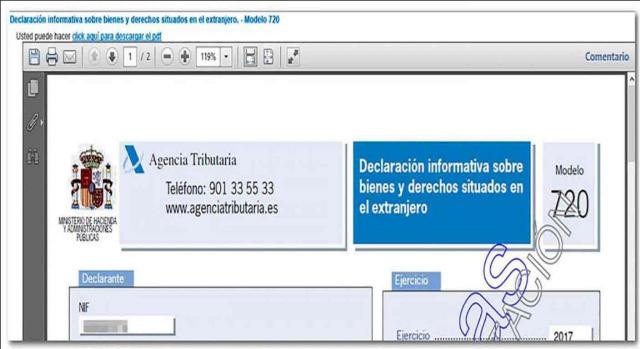

Campaña Impuestos Renta y Patrimonio 2021: Publicados en el BOE los modelos y el lugar, forma y plazo de presentación de los mismos

Enviado por Editorial el Vie, 18/03/2022 - 09:34IRPF e IP 2021: aprobación de los modelos, lugar, forma y plazos de presentación, procedimientos de obtención, modificación, confirmación y presentación del borrador de declaración del IRPF, y determinación de las condiciones generales y el procedimiento para la presentación de ambos por medios telemáticos o telefónicos.

Un año más a los contribuyentes del impuesto sobre la renta de las personas físicas y del impuesto sobre el patrimonio se nos acerca la hora de dar cuenta a Hacienda de nuestras obligaciones fiscales con respecto a los impuestos mencionados, y para ello en el BOE de 18 de marzo de 2022 y en vigor al día siguiente, se ha publicado la Orden HFP/207/2022, de 16 de marzo, por la que se aprueban los modelos de declaración del Impuesto sobre la Renta de las Personas Físicas y del Impuesto sobre el Patrimonio, ejercicio 2021, se determinan el lugar, forma y plazos de presentación de los mismos, se establecen los procedimientos de obtención, modificación, confirmación y presentación del borrador de declaración del Impuesto sobre la Renta de las Personas Físicas, y se determinan las condiciones generales y el procedimiento para la presentación de ambos por medios electrónicos o telefónicos.